相続税の申告における配当金の取り扱いは、相続開始日、配当基準日、配当支払日の日付によって異なります。

ややこしいので、図解付きでまとめました。

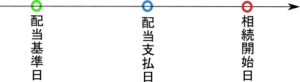

相続開始日が配当支払日より後にある場合

相続開始日は、被相続人が亡くなられた日だと思って下さい。

配当支払日は、配当確定日という言い方のときもあります。

この場合、配当金は、”配当金”としては相続税の課税財産に含める必要はありません。

現預金として受け取っているはずなので、現預金が課税財産に含まれます。

また、配当所得として、被相続人の準確定申告の対象となります。

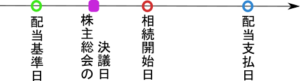

相続開始日が配当基準日と配当支払日の間にある場合

配当基準日というのは、その日に株式を持っていると配当を受け取る権利があるよ、という日のことです。

この場合、配当金は相続税の課税財産に含めます。

株主総会の決議日が相続開始前か後かで、計算方法は次の2パターンに別れます。

相続開始日が株主総会の決議日の後にある場合

株主総会の決議日というのは、いくらの配当金をいつ支払うかという取り決めをした株主総会のことです。

この場合、「未収配当金」として、相続税の課税財産に含めます。

評価額は、実際に受け取った金額になります。

相続開始日が株主総会の決議日の前にある場合

この場合、「配当期待権」として、相続税の課税財産に含めます。

評価額は、配当が予想される金額から源泉徴収税額を控除した金額となります。

ただ、実務上の話を申し上げますと、相続税申告書を作成する段階では、配当金の支払いも終わっていると思われます。

したがって、未収配当金と同じように実際に受け取った金額を計上すれば、わざわざ源泉徴収税額を自分で計算する必要はありません。(金額が一致しますので。)

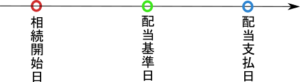

相続開始日が配当基準日の前にある場合

この場合、配当金は相続税の課税財産には含めません。

株主を相続した人の配当所得になります。